- Heb je een huis met een forse overwaarde? Dan kun je die extra waarde in beginsel gebruiken voor extra inkomen naast je pensioen.

- Hiervoor moet je dan wel een extra hypotheek of een opeethypotheek afsluiten.

- Of dit voor jou een verstandige oplossing is, hangt wel van je een aantal zaken, waaronder je verwachte uitgavenpatroon als je wilt stoppen met werken.

- Lees ook: Overwaarde van je huis benutten? 8 dingen waar je op moet letten bij de opeethypotheek

Ondanks de afkoeling van de woningmarkt, hebben veel woningen nog steeds een forse overwaarde. Dat is de waarde van het huis na aftrek van de hypotheek die er nog op rust. Gemiddeld gaat het om maar liefst 175.000 euro per woning, zo heeft taxatiebedrijf Calcasa becijferd.

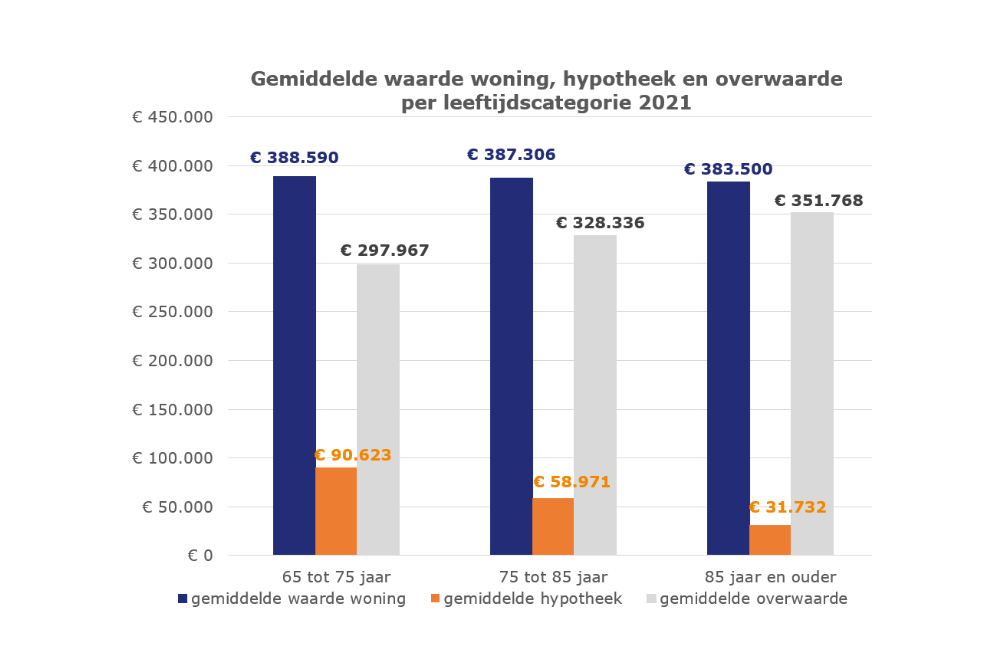

Vooral 65-plussers vallen in de prijzen. Een eerdere meting van het CBS wees uit dat zij gemiddeld een overwaarde hebben van ruim 312.000 euro. Bij 85-plussers gaat het zelfs om gemiddeld 351.000 euro, zoals je kunt zien in de onderstaande tabel van Van Bruggen Adviesgroep.

Dat komt door de stijging van de huizenprijzen in de afgelopen jaren en omdat veel oudere woningbezitters hun hypotheek al grotendeels of volledig hebben afgelost. 30 procent van de huizenbezitters tussen 65 en 75 jaar heeft helemaal geen hypotheek meer en dat loopt op tot 62 procent bij de 85-plussers.

Een lage of volledig afgeloste hypotheek drukt je maandlasten. Helaas zit je vermogen wel in stenen, waardoor je er niet bij kunt. Pas als je overlijdt of je huis verkoopt komt die overwaarde vrij.

Overwaarde huis benutten voor extra pensioen

Voor wie de overwaarde nu alvast te gelde wil maken, zijn er gelukkig wel mogelijkheden om een voorschot te nemen op de verwachte verkoopopbrengst van het huis. Je sluit dan een lening af en krijgt hierdoor meer te besteden, zonder dat je hoeft te verhuizen.

Vooral als je van een laag pensioen moet rondkomen, kan zo'n aanvulling op je inkomen goed van pas komen. Om die reden wordt de eigen woning ook wel de vierde pijler van ons pensioen genoemd, na de AOW (eerste pijler), het pensioen dat je bij je werkgever opbouwt (tweede pijler) en individuele pensioenregelingen, zoals een lijfrente (derde pijler).

Lees ook: AOW-gat: dit kan een lagere uitkering schelen voor je pensioen

Wat zijn de opties als je vermogen dat in je huis zit wilt aanwenden voor extra inkomen?

Optie 1: extra hypotheek afsluiten

De voordeligste optie is je geldverstrekker vragen om een extra hypotheeklening. Je zet dit geld vervolgens op een spaarrekening, van waaruit je elke maand een bedrag overmaakt naar je betaalrekening. Dit geld kun je vervolgens vrij besteden.

Stel je hebt een huis dat vijf ton waard is, waar nog een hypotheek op rust van 40.000 euro. Je zou dan bij de geldverstrekker kunnen aankloppen voor een extra aflossingsvrije hypotheek van 90.000 euro, tegen een rente van 4,6 procent. Gaat deze akkoord, dan kun je tien jaar lang 750 euro per maand opnemen.

Hiervan gaat 345 euro per maand op aan rentebetalingen (je krijg helaas geen hypotheekrenteaftrek). De overige ruim 400 euro is vrij beschikbaar, zo rekent Van Bruggen Adviesgroep voor. De overwaarde op je huis daalt dan van van 460.000 euro naar 370.000 euro.

Het voordeel van deze constructie is dat je zelf kunt bepalen wanneer je het geld opneemt en waar je het aan uitgeeft. Een nadeel is dat dit spaarpotje na tien jaar op is, terwijl je er nog wel de hypotheekrente moet blijven betalen, aangezien je niets hebt afgelost. Maar als je je huis hierna alsnog verkoopt en verhuist naar een huurhuis of een goedkopere koopwoning, hoeft dat geen probleem te zijn.

Zo'n extra hypotheek is niet voor iedereen mogelijk. Je inkomen en de overwaarde van je huis moeten hoog genoeg zijn, wil de geldverstrekker akkoord gaan.

Ook staat niet elke bank erom te springen om geld te verstrekken dat niet in het huis wordt gestoken (bijvoorbeeld voor een verbouwing of schilderbeurt), maar opgaat aan iets heel anders, zoals een nieuwe auto of een verre reis.

Optie 2: opeethypotheek of verzilverhypotheek

Rust er veel overwaarde op je huis, maar is je inkomen te laag voor een extra hypotheek, dan kun je ook proberen om een opeethypotheek af te sluiten. Dit wordt ook wel een verzilver- of overwaardehypotheek genoemd.

Dit is een soort omgekeerde aflossingsvrije hypotheek, waarbij je elke maand of in een keer een bedrag krijgt uitgekeerd. Je lost gedurende de looptijd niets af. De bank brengt wel elke maand rente in rekening. Maar anders dan bij een extra hypotheek betaal je die rente niet uit je maandelijkse inkomen, maar wordt deze bij je schuld opgeteld. Hierdoor groeit je hypotheekschuld steeds harder, terwijl je overwaarde steeds sneller slinkt.

Je eet de overwaarde dus eigenlijk op. Pas bij verkoop van de woning (na jouw overlijden of als je verhuist) wordt afgerekend met de hypotheekverstrekker.

Dat je niet elke maand een deel van je inkomen kwijt bent aan rente, is gunstig als je een laag inkomen hebt. Een ander voordeel is dat je je hypotheek niet in één keer verhoogt, maar met kleine - wel steeds grotere - stapjes.

Sommige geldverstrekkers geven een zogeheten restschuldgarantie. Mocht je keurig aan alle voorwaarden hebben voldaan en de opbrengst van het huis bij verkoop te laag zijn om de schuld mee af te lossen - omdat bijvoorbeeld de huizenprijzen fors zijn gedaald - dan neemt de geldverstrekker het verschil voor zijn rekening.

Deze constructie is wel duurder dan een extra hypotheek, omdat de hypotheekrente iets hoger is. Mocht de rente niet de hele looptijd van de lening vast staan, dan loop je het risico op een grotere restschuld als de hypotheekrente in de tussentijd oploopt.

Een ander nadeel is dat je de hypotheekrente niet mag aftrekken van je belastbare inkomen; ook niet als je het geld in je huis steekt. Verder weigeren veel geldverstrekkers om zo'n opeethypotheek aan te bieden als je al een hypotheek hebt lopen bij een concurrent.

Je overwaarde daalt en daarmee ook de nalatenschap

Welke optie je ook kiest, houd er wel rekening mee dat de overwaarde van de woning, daalt als je extra geld leent. Daarmee slinkt ook de waarde van de erfenis die je aan je kinderen of andere erfgenamen nalaat.

Of het verstandig is om extra geld te lenen om je pensioen aan te vullen, hangt af van je persoonlijke situatie, zegt Hans André de la Porte, woordvoerder van de Vereniging Eigen Huis. "Het is belangrijk dat het een regeling is die je ook op langere termijn kunt volhouden. Je wil natuurlijk niet later in financiële problemen komen omdat je te veel geld hebt uitgegeven."

Banken zijn dan ook voorzichtig met het beoordelen van aanvragen voor een extra lening. Zij houden volgens André de la Porte niet alleen je inkomen tegen het licht, maar ook je uitgaven. "Woon je in een oud, groot huis, dan zal de bank terughoudender zijn dan wanneer je een energiezuinig huis hebt, omdat je dan een hoge energierekening hebt", licht hij toe.

"Daarnaast kijken geldverstrekkers bijvoorbeeld naar je gezondheid, met het oog op toekomstige zorgkosten. Ook het bestedingsdoel is van belang. Wil je de lening gebruiken voor aanpassingen aan je woning, waardoor de woningwaarde stijgt? Of aan reizen, de aankoop van een vakantiehuis in het buitenland of om je kinderen te ondersteunen bij de aankoop van een huis? Banken kijken naar het totaalplaatje."

Huis opeten is lastiger dan tien jaar geleden

Van Bruggen Adviesgroep stelt dat het opeten van een deel van de overwaarde van je huis een stuk lastiger is dan pakweg tien jaar geleden. De hypotheekregels zijn fors aangescherpt, om huizenkopers tegen zichzelf te beschermen.

Er werden destijds veel grote aflossingsvrije hypotheken afgesloten. Toen vervolgens de huizenprijzen kelderden, waren er meer dan een miljoen huishoudens met een hypotheek die groter was dan de woningwaarde. Zij liepen het risico op een restschuld bij verkoop van hun huis.

De nieuwe regels hebben deze risico's voor huizenbezitters teruggedrongen. Maar volgens Van Bruggen Adviesgroep worden sommige groepen er onterecht door benadeeld; met name woningeigenaren met veel overwaarde en een minder goed pensioeninkomen.

Het komt geregeld voor dat huizenbezitters ondanks een overwaarde van enkele tonnen geen extra hypotheek kunnen krijgen, waardoor ze noodgedwongen hun huis moeten verkopen als ze hun bestedingsruimte willen vergroten. Ze komen vervolgens terecht in een dure huurwoning, terwijl ze met een extra lening nog jarenlang en tegen lagere kosten in hun huis hadden kunnen blijven wonen.

Van Bruggen Adviesgroep vindt dat 65-plussers meer mogelijkheden zouden moeten krijgen om een groter deel van hun overwaarde op te eten. Kan dit niet leiden tot problemen? André de la Porte van de Vereniging Eigen Huis denkt dat dit wel meevalt. "Natuurlijk moet je voorkomen dat op een gegeven moment het geld op is. Maar wij zien dat de meeste mensen helemaal niet te behoefte hebben om de overwaarde maximaal te benutten. Het gaat echt om oudere mensen met een forse overwaarde."